Déclaration et sécurisation du Crédit Impôt Recherche

DÉCLARATION DU CRÉDIT IMPÔT RECHERCHE

Le Crédit Impôt Recherche est un processus déclaratif.

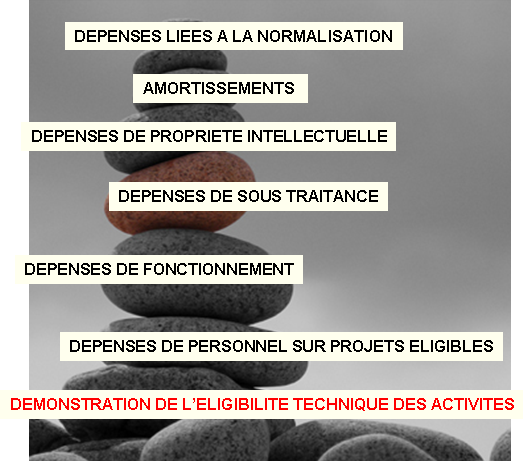

Lors du dépôt de la liasse fiscale, l'entreprise peut choisir de déclarer ses dépenses de Recherche et Développement au moyen de l'Imprimé 2069 A SD qui reprend les dépenses imputables comptabilisées sur l'année civile.

Concernant certaines de ces dépenses (personnel, équipements partiellement affectés à la R&D), l'entreprise devra avoir constitué un suivi annuel des temps affectés aux projets de développement experimental éligibles. Ce relevé de temps permettra alors une extraction rapide des coûts sur chacun des projets.

SÉCURISATION DU CRÉDIT IMPÔT RECHERCHE

Chaque projet (ou groupe de projets) entrepris et déclarés au titre du CIR doit faire l'objet de la constitution d'un dossier justificatif technique et financier.

L'Administration est en droit de questionner l'entreprise sur l'éligibilité et la justification des dépenses attribuées à chacun des projets déclarés au Crédit Impôt Recherche. D'un point de vue technique, l'entreprise doit être en mesure de:

|

- Donner un état de l'art sur le projet realisé. Celui-ci doit être considéré au démarrage du projet (soit en début d'année civile).

- Prouver que les travaux se démarquent de cet état de l'art.

- Montrer que les travaux ne découlent pas simplement de l'utlisation de techniques, procédés et raisonnements existants.

- Préciser que la réussite des travaux a comporté des phases incertaines et relèvent de ce fait de la définition de la Recherche et du développement expérimental.

-Démontrer la production d'une amélioration substantielle des connaissances à l'issue des travaux. Cette condition n'est cependant pas aussi restrictive puisque des projets n'ayant pas abouti à l'issue de l'année civile peuvent être ventilés sur un Crédit Impôt Recherche. La production de connaissances résulte alors de l'exploration d'une piste de recherche qui n'a pas abouti.

- Fournir des indicateurs de R&D (publications, brevets...) afin de démontrer l'intérêt des connaissances générées pour la progression des connaissances.

|

|

Dans tous les cas, la justification de l'éligibilité technique des projets constitue le seul socle valable pour la restitution de coûts assumés par l'entreprise et imputés sur le Crédit Impôt Recherche.

Le fait d'avoir du personnel R&D ou de travailler avec un organisme prestigieux ne permettent pas par exemple de présupposer que les travaux réalisés sont éligibles, et le dossier d'éligibilité technico financier ne peut reposer sur ce seul type d'indicateurs.

Enfin, les éléments financiers du dossier sont constitués par toutes pièces justifiant les dépenses (factures, notes d'honoraires, relevés comptables, ...). Encore une fois la présence d'un justificatif de dépense ne suffit pas, et il faut être en mesure de relier ce montant à un projet dont on aura démontré l'éligibilité.

LA PROCÉDURE DE RESCRIT

Afin de réduire la persistance d'incertitudes sur l'éligibilité effective de ses projets, l'entreprise dispose d'un outil de questionnement préalable de l'Administration : la procédure de rescrit fiscal CIR.

Cette demande d'avis préalable permet de lever le doute sur l'éligibilité des projets prévus mais doit être réalisée avant le démarrage de ces derniers. Pour plus d'informations sur cette procédure merci de vister notre page dédiée.

.

Retour à la page Crédit Impôt Recherche

|